【控除を活用しよう】サラリーマンが使える控除15選!

投稿日:2022.02.08

以前、給与明細と控除の仕組みについて説明させていただきましたが今回は、サラリーマンが使える控除ってどんなものがあるの?という疑問に答えていきます!

まずは私たちの給与からどんな仕組みで税金額が決まっているのかおさらいし、サラリーマンの方が活用できる控除について説明していきます。

ここが理解出来ていると、節税につながる余地ができ、手元に残るお金も増えるかも!?

是非ご覧ください!

※コチラも併せてお読みください!

サラリーマンは税金をどれだけ払ってる?

まずは、私たちの給与から引かれているお金についておさらいしていきましょう

社会保険料

1つめは社会保険料です。

サラリーマンの方は以下の保険料が、給与から自動的に引かれています

現状の保険料率は以下の通りです。

- 厚生年金 ・・・18.3%(会社と折半)

- 介護保険(40歳~64歳の方) ・・・1.8%(会社と折半)

- 雇用保険 ・・・0.3%(個人負担分)

※2022年2月現在

個人負担分で換算すると、総支給額の概ね10%程度が社会保険料として毎月の給料から引かれています。

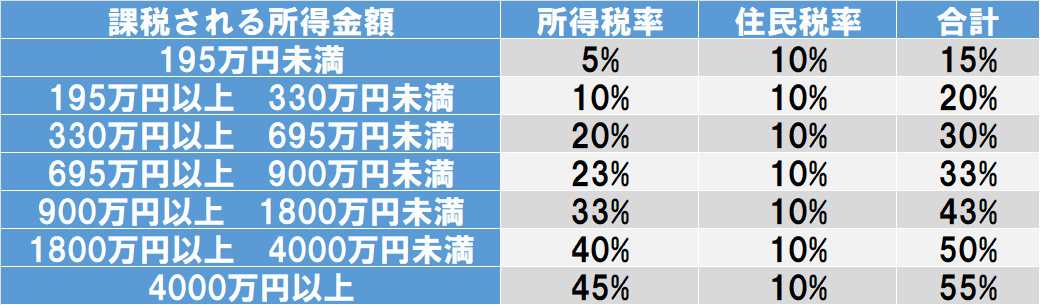

所得税・住民税

所得税と住民税の税率は以下の通りです。

所得税と住民税は各種所得控除額を差し引いた課税所得金額から上記の税率をかけて算出します。

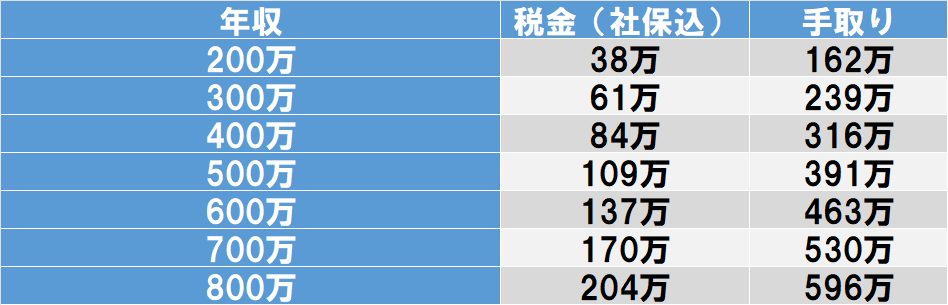

社会保険料と所得税、住民税を合わせると、サラリーマンの方は1年間でざっくりこれだけの税金を給与から引かれていることになります。

しかも、これらの税金は源泉徴収という仕組みで、私たちの財布に入る前に自動的に天引きされているため、普通にサラリーマンとして働いているだけだとノーガードで支払うしかないお金なのです。

これを何とかするために知っておくべきなのが、次に紹介する「控除」の仕組みです。

課税所得と控除について

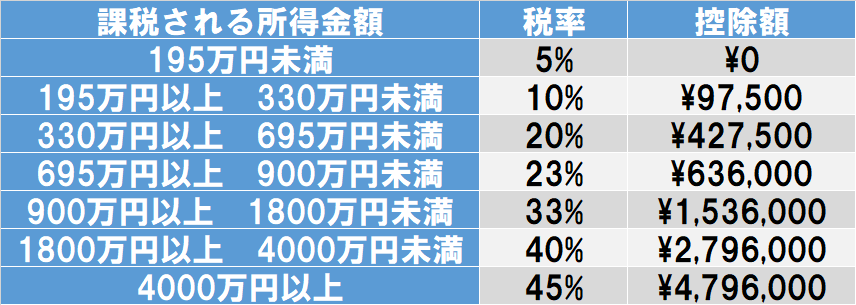

前述の通り所得税と住民税は、給与(総支給額)からではなく課税所得を基に差し引かれます。

課税所得の計算式は

給与 ー 控除 = 課税所得

上記のようになっているので、用意されている控除をフル活用して課税所得を減らすことができれば、所得税と住民税を節税できる可能性がある、ということです。

ということは、控除について詳しくなれば、手元に残るお金が増える可能性があるってことですね!

サラリーマンが使える控除

ここからサラリーマンの方が使うことができる控除について解説していきます。

前提として、サラリーマンの方などの給与所得者は、給与収入金額に応じて一定額が給与収入から差し引かれる「給与所得控除」を受けられます。

控除額は以下の通りです。

そこから更に、各自の事情を加味して一定金額が差し引かれる「所得控除」を受けられます。

ここからは「所得控除」の種類について説明していきます。

(ほぼ)すべての人に適用される控除

基礎控除

所得金額が2,400万円以下であればだれでも受けられる控除です。

合計所得金額に応じて控除額は変動しており、2020年以後は下記のとおりになっています。

- 2,400万円以下なら控除額は48万円

- 2,400万円超2,450万円以下なら控除額は32万円

- 2,450万円超2,500万円以下なら控除額は16万円

- 2,500万円超なら控除額は0円

家族の状況による控除

扶養控除

扶養する家族がいる場合に適用されます。対象となる親族は、その年の12月31日の現況で年齢が16歳以上の人を対象としており、年齢ごとに区分が変わります。

配偶者控除

年間48円以下の所得金額の配偶者がいる場合に適用されます。納税者本人の合計所得金額が1,000万円を超えていると受けられません。

配偶者特別控除

配偶者控除の対象とならなかった、または年間48万超~133万円以下の合計所得金額の配偶者がいる場合に適用されます。

基本的には配偶者の所得が年間48万円超~133万円以下の場合に受けられる特別な控除ですが、いくつかの要件を満たすことと、納税者本人の合計所得金額が1,000万円以下なのが要件です。

本人の状況による控除

障害者控除

納税者及び同一生計配偶者、扶養家族が障害者に該当する場合に適用される控除です。なお、扶養控除の適用がない16歳未満の扶養親族がいる場合も適用されます。

控除者の区分によって控除の金額は異なり、最大で75万円の控除が受けられます。

寡婦控除

配偶者と離婚・死別している場合に適用される控除です。

その年の12月31日の現況でひとり親控除に該当せず、夫と死別した後に扶養親族が居て合計所得金額が500万円以下、もしくは夫と死別して合計所得金額が500万円以下の人が当てはまります。

控除額は一律で27万円です。

ひとり親控除

2020年より増えた控除です。

その年の12月31日の現況で、婚姻をしておらず、次の3つの要件にすべて当てはまる方が一律35万円の控除を受けられます。(男親・女親どちらでも)

- 婚姻関係と同様の事情にあると認められる人が居ないこと

- 生計を一にする子どもが居ること

- 合計所得金額が500万円以下であること

勤労学生控除

一定水準以下の給与所得のある学生に適用される控除です。控除を受けられるのは次の3つの要件にすべて当てはまる方が対象となります。

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下で、勤労以外の所得が10万円以下であること

- 特定の学校の学生、生徒であること

3つの要件にすべて当てはまる方は、一律27万円の控除が受けられます。

掛金、保険料を支払うと受けられる控除

社会保険料控除

社会保険料を支払った金額に応じて適用されます。

実際に支払った金額、または給与や公的年金などから差し引かれた金額の全額が控除となります。

生命保険料控除

生命保険料、介護医療保険料、個人年金保険料を支払った場合に適用される控除です。

平成23年12月31日以前に締結した旧契約と、以後の新契約では生命保険料控除の取り扱いが違います。また、保険期間が5年未満の生命保険では対象にならない可能性がありますので、注意が必要です。

控除金額の計算方法も新契約と旧契約で異なりますが、控除金額の最大は12万円です。

地震保険料控除

地震保険料などを支払った場合に適用される控除です。その年に支払った保険料の金額に応じて控除額が決定しますが、控除金額の最大は5万円になります。

小規模企業共済等掛金控除

iDeCoや確定拠出年金(企業型DC)などを利用している方はコチラの控除を受けることができます。

控除金額はその年に支払った掛金の全額になります。

確定申告しないと適用できない控除

医療費控除

医療費が一定額を超えた場合に適用される控除です。納税者と生計を同じにする配偶者やその他親族の医療費も合算して控除できるのが特徴で、同居している妻や息子のほかに、別居しているが仕送りをしている両親の医療費も対象になります。

計算式は次のようになっています。

(実際に支払った医療費の合計金額-保険金などで補填される金額)-10万円

雑損控除

災害・盗難・横領などによる損害を受けた場合に適用される控除です。地震や台風、大雪、落雷などの自然災害のほかに、火災や火薬類の爆発などの被害、泥棒による盗難、従業員の横領、さらにはシロアリ被害による駆除といったケースでも対象となります。

給与所得者が雑損控除を申請するには確定申告が必要で、雑損控除の金額は2つの計算式のうち金額が多い方になります。

(差引損失額)-(総所得金額等)×10%

(差引損失額のうち災害関連支出の金額)-5万円

寄附金控除

国、地方公共団体、公益社団法人、公益財団法人などに一定の寄付をした場合に適用される控除です。ふるさと納税も寄附金控除の1つで、個人が行った「赤い羽根共同募金」への寄付も寄附金控除の対象となります。

控除額は以下のいずれか低い金額から2,000円を差し引いた金額が控除の対象となります。

- その年に支出した特定寄附金の額の合計額

- その年の総所得金額などの40%相当額

まとめ

いかがでしたか?

今回は課税額が決まるしくみと、控除の内容について説明してきました。

これらの内容が理解できれば、給与明細の内容の理解につながるだけでなく、さらなる控除につなげて節税の可能性をあげられますので、これらの仕組みは理解しておきましょう!

「おかねの勉強」に興味がある!

そんな方は、アーリークロスにご相談ください!