「老後資金2000万円問題」を読み解く(後編)

投稿日:2021.04.15

前回に続いて、「老後資金2000万円問題」のきっかけとなった

2019年、金融庁の金融審議会 市場ワーキング・グループが発表した報告書

「高齢社会における資産形成・管理」

こちらの報告書を読み解いていきます!

※実際の報告書はこちらからご確認ください!

金融審議会 「市場ワーキング・グループ」報告書 の公表について ― 金融庁

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603.html

目次

老後資金の不足が予想される原因(おさらい)

前編の記事の最後に

- 長寿化していること

- 退職金が減少し続けていること

- 年金支給額の減少が予想されること

上記の問題の為、老後資金が不足する恐れがあると説明しました。

長寿化については前編でも述べましたが

残りの2つについても見ていきましょう。

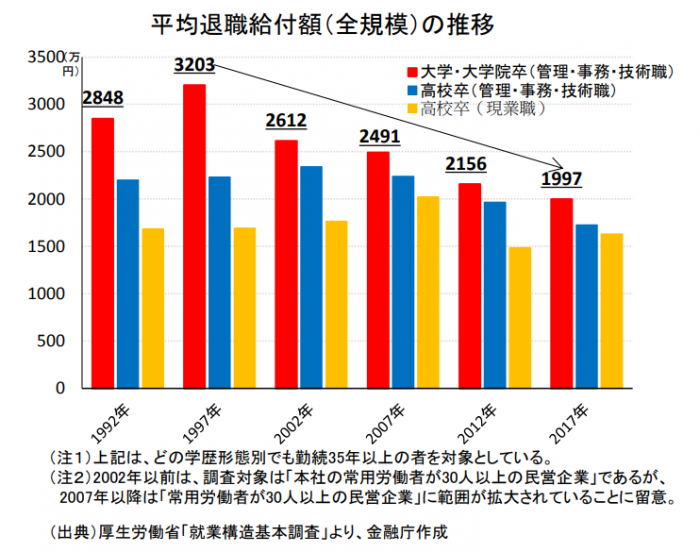

退職金の減少

こちらの表をご覧ください。

※報告書より抜粋

退職金についてはこちらの記事でも触れましたが

大学・大学院を卒業した人の平均退職金の給付額で見ても

1997年~2017年で約1200万円減少しており

この流れはさらに続くことが予想されます。

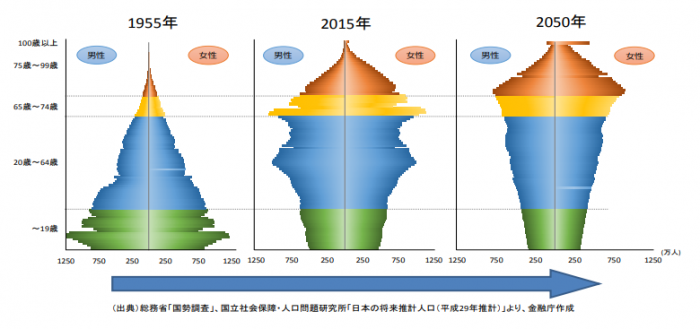

年金支給額の減少が予想される

下の図は、日本の将来の人口推計です。

※報告書より抜粋

ご存じのとおり、日本は少子高齢化が進んでいますが

このままいくと、2050年には高齢者が若年層に比べて突出して多い

という姿になる見込みで、そうなると必然的に

年金制度が現行のままでは立ち行かなくなり、年金支給額の減少が予想されます。

報告書における老後資金対策

ここからが大事なところです。

老後資金に関するこれらの問題に対して、報告書には老後資金を形成する上で

理解しておくべき3つのポイントについてまとめられています。

- 自身のライフプランを「見える化」する

- 「自助」の充実

- 資産寿命を延ばす

順番に説明していきます!

1.自身のライフプランを「見える化」する

単身世帯の増加、終身雇用制度の崩壊により

人により保有資産や所得等のばらつきが見られ、ライフスタイルが多様化する昨今

今までのように

大学卒業、新卒採用、結婚・出産、住宅購入、定年まで一つの会社に

勤め上げ、退職後は退職金と年金で収入を賄い、三世帯同居で老後生活を営

む、というこれまでの標準的なライフプラン

(※報告書より抜粋)

というものが崩れてきています。

自身のライフプランを想定して

「何歳までにいくら貯めるのか?」

をあらかじめ設定しておくことが大切です。

2.「自助」の充実

先ほども説明した通り、将来、年金受給額の減少が予想されます。

それぞれが望む生活水準に照らして、必要となる資産や収入が

足りないと思われるのであれば、就労継続の模索、自らの支出の再点検・削減、

そして保有する資産を活用した資産形成・運用といったことが求められます

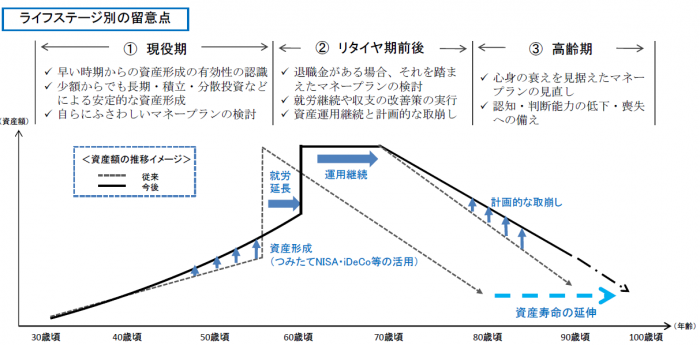

3.資産寿命を延ばす

上記2つを踏まえて、それぞれのライフステージに応じて

計画的な長期の資産形成・管理の重要性が述べられています。

※報告書より抜粋

資産形成の過程では、つみたてNISAやiDeCo、企業型DCなど

税制優遇制度を活用することと

長期・積立・分散投資を有効に活用することの重要性についても触れられています。

環境整備について

以上のように、報告書では、

多様化するライフスタイルの中で、目標を定めたうえで

自身のライフステージに応じた資産形成・管理を自ら行っていく

ことの重要性が書かれています。

また、行政機関や業界団体に対しても、

- 資産形成・資産承継制度の充実

- 金融リテラシーの向上

- アドバイザーの充実

などを促す努力が求められています。

企業においても企業型DC等の導入はもちろんですが、そこから従業員の皆さんへの

投資教育などを通じて、将来の資産形成を促していくことが求められています。

アーリークロスでは、企業型DCのご相談から導入サポート

導入後の従業員の皆様への投資教育まで、ワンストップでお手伝いをいたします!

個人のお客様の、老後の資産形成に関するご相談も受け付けています!

資産運用について、もっと詳しく知りたい!

そんな方は、アーリークロスにご相談ください!