【もらい方でソンをする!?】退職金と税金のお話

投稿日:2021.10.15

今回は、退職金に関するお話をさせていただきます。

長年働かれてきたサラリーマンの方が、一生の中で大きなお金を得ることができる機会である退職金。

DC(企業型確定拠出年金)の広がりもあり、2017年の人事院の調査結果で退職金制度を導入していると答えた企業は全体の92.6%(※1)と、多くの企業が導入している退職金制度ですが、忘れてはいけないのは、退職金にも税金がかかるというということです。

また、年金のもらい方によっても控除の計算方法も変わるので、支払う税金額にも違いが出てきます。

今回の記事では、そんな退職金と控除の仕組みについて解説していきますので、最後までお読みください!

※1:民間の退職金及び企業年金の実態調査の結果並びに国家公務員の退職給付に係る本院の見解について

https://www.jinji.go.jp/nenkin/H28/gaiyou28.pdf

退職金にかかる税金

退職金にかかる税金は以下の3つです。

所得税

所得から、各種所得控除を差し引いた「課税所得金額」に応じた税率を適用し、税額を計算

住民税

都道府県民税と市区町村税を合算した税金。

前年の所得金額に応じて計算される「所得割」と一定の所得がある人に定額で課税される「均等割」で構成される。

税率は課税所得金額によらず一律10%。

復興特別所得税

東日本大震災からの復興の為に必要な財源確保を目的に創設。

2013年~2037年までの期間限定。

税額 = 基準所得税額 × 2.1%

(基準所得税額 = 所得税額から差し引かれる金額を除いたもの)

退職金の受け取り方の違い

退職金の受け取り方についてはは法律で定めがあるわけではなく、企業により退職金の受け取り方は異なります。

代表的な受け取り方は、以下の2つです。

- 退職一時金 ・・・ 退職時に一括で受け取る

- 企業年金 ・・・ 年金として分割で受け取る

企業年金に関しては、分割だけでなく、一時金としての受け取りが選択できるようになっていることが一般的で、年金で受け取る部分に関しては受取期間が選択できる制度にしている企業もあります。

どちらにせよ、企業の就業規則内の「退職金規程」で定められた運用となりますので、ご自身が勤めている企業退職金制度はどのようになっているのか、この機会に確認してみてください。

退職金を一時金として受け取るのか?分割で受け取るのか?で税額の計算方法が異なりますので、見ていきましょう。

一時金として受け取る場合

税金の観点で見ると、一時金で受け取った場合の退職金は「退職所得」として処理されます。

「退職所得」の計算は以下のとおりです。

-

課税退職所得額の金額 = (一時金の金額 ー 退職所得控除額) × 0.5

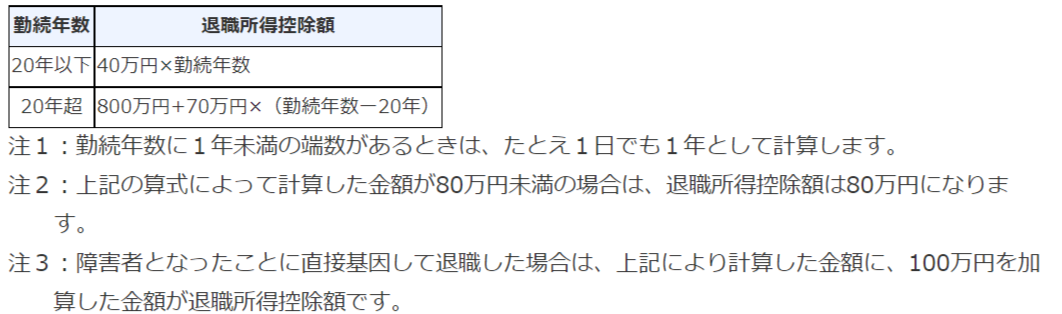

退職所得控除額は以下のように計算されます。

一時金の額が退職所得控除額の範囲内であれば非課税となりますが、退職控除額を超える場合は、上記の計算式で割り出された課税退職所得額が課税対象となります。

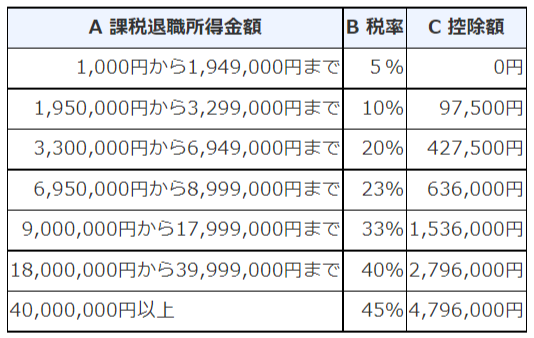

課税退職所得額に応じた所得税率を掛け、控除額を差し引いた額が所得税額として計算されます。

30年勤務した方が2,500万円の退職金を受け取った場合の所得税及び復興特別所得税は以下のようになります。

これに住民税として500万円の10%=50万円が引かれますので、上記の表の場合の税金総額は約108万円となります。

※出典:国税庁

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/02_3.ht

年金として分割で受け取る場合

年金として分割で受け取る場合は、一時金で受け取る場合とは異なり、退職金は「雑所得」として処理されます。

雑所得の計算は以下のようになります。

雑所得 = 年金(分割で受け取る退職金 + 公的年金受給額)の収入 ー 公的年金等控除額

計算式を見てもらって理解していただけると思いますが、分割で受け取った退職金は、公的年金の受給がある場合、その金額と合算して計算されるということに注意してください。

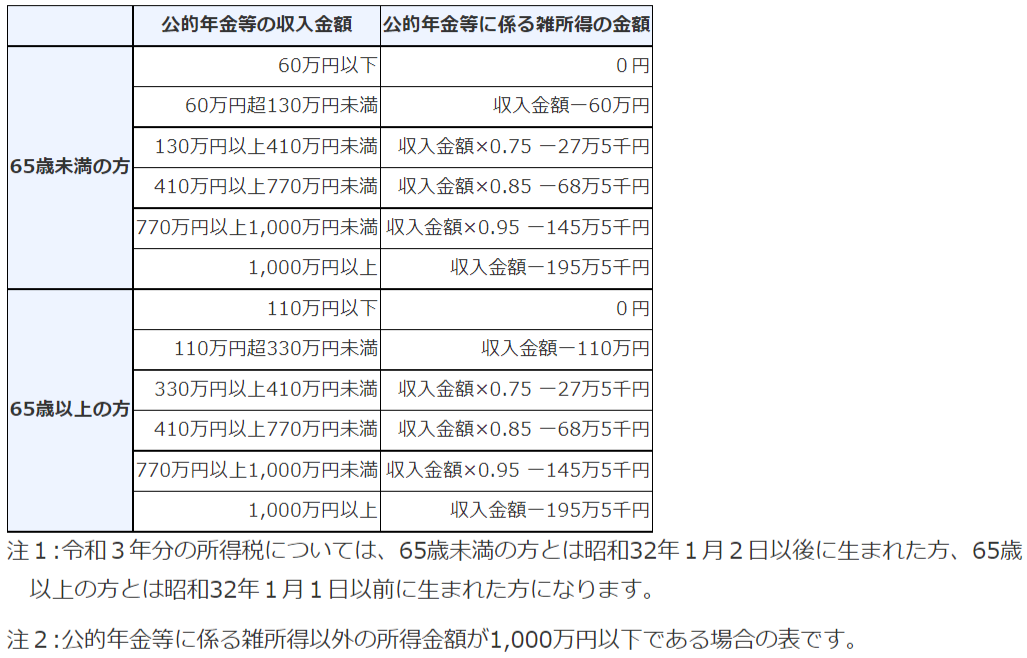

雑所得の計算の早算表は以下のとおりです。

65歳以上の方が2,500万円の退職金を年金として10年間で分割して受け取り、別に公的年金を年間200万円受け取った場合で計算してみましょう。

一年間で受け取る年金額は450万円ですので、上記の早算表に当てはめると

450万円 × 0.85 ー 68万5千円 = 314万円

314万円で税金が計算されますので、所得税は

314万円 × 10% ー 97,500円 = 21万6,500円

復興特別所得税は

21万6,500円 × 2.1% = = 4546円

住民税は

314万円 × 10% = 31万4千円

ですので、税金は合計で 53万5,046円となります。

これを10年間ですので、約530万円税金として引かれる計算ですね。

公的年金の税金と合算しているので、結果として雑所得の算出テーブルも上がってしまう関係で、税金の支払いが多くなってしまっているのが分かるかと思います。

このような結果になるのは、一時金で貰った場合の方が、ほかの所得と合算せず分けて計算する「分離課税」となっているため、退職所得控除を活用できた方が、税制面で優遇を受けやすいということです。

まとめ

いかがでしたか?

退職金の受け取り方の違いで、結構な金額の税金が変わってくるということはご理解いただけましたでしょうか?

高齢化社会が進み、最初から退職金制度を定めず、代わりにDC(企業型確定拠出年金)企業も年々増えてきているため、社会の状況によっては、将来の税制も変わっていく可能性もあるため、その動向にも注意していくと良いかもしれません。

税金の仕組みを知っておくことも、お金を守る上では大切なことですので、今後も継続して学んでいきましょう!

「おかねの勉強」に興味がある!

そんな方は、アーリークロスにご相談ください!