給与明細と控除の仕組みについて確認しよう!

投稿日:2021.05.14

給与明細に、支給や控除など色々書いているけど、それらはどうやって計算されているのかご存じですか?

「とりあえず手取り額だけ見て終わり!」

になっていませんか?私はそうでした(笑)

今回は、給与明細と、控除されている税金や社会保険料の計算方法について説明します!

目次

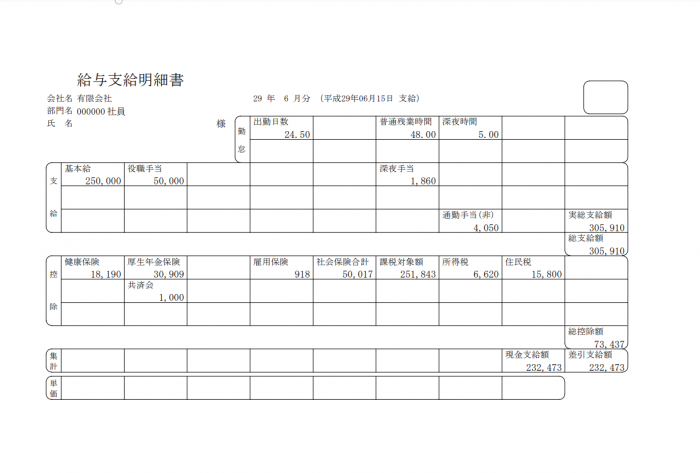

給与明細の構成

給与明細は大きく3つの項目があります。

支給

基本給に残業代や各種手当などの金額です。

図の中では「支給」項目内の総支給額が、すべての合計になります。

控除

支給から差し引かれる(控除される)金額のことを指します。

従業員の方は、一般的に給与から各種税金や社会保険料などがあらかじめ差し引かれた状態で給与を受け取ることになります。

あらかじめ支払うべきものが給与から天引きされているため従業員の方は、副業などで収入が別途ある場合を除いて、確定申告は不要です。

差引支給額

総支給額から控除された金額のことです。

よく「手取り」といわれる項目で、この金額が実際に給与として振り込まれる金額です。

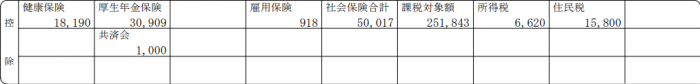

控除について

ここからは、給与明細の中の「控除項目」についてそれぞれの内容と、計算方法について説明していきます!

控除の項目として代表的なものは以下の4つです。

- 社会保険料

- 雇用保険料

- 所得税

- 住民税

それぞれ解説していきます!

社会保険料

社会保険料は

- 健康保険

- 介護保険

- 厚生年金保険

の3つに分類されます。

これらは一般的に、会社と従業員で折半して支払います。

※給料は下がっていないはずなのに手取りが減っている時は、この社会保険料率が段階的に高くなっているケースが考えられます。

健康保険

健康保険組合や全国健康保険協会(協会けんぽ)の保険料です。

それぞれ定められた保険料率によって金額が決まるため、収入が増えると保険料も高くなる仕組みです。

健康保険組合はそれぞれ独自の保険料率を定めていますが、協会けんぽは都道府県により保険料率が定められています。

※参考:保険料率 | 協会けんぽ | 全国健康保険協会

https://www.kyoukaikenpo.or.jp/g7/cat330/

介護保険

介護保険は40歳以上のかたが支払う保険です。健康保険と同様に、定められた保険料率より金額が決定されます。

※参考:協会けんぽの介護保険料率について | 全国健康保険協会

https://www.kyoukaikenpo.or.jp/g7/cat330/1995-298/

厚生年金保険

65歳以降に受け取る公的年金である厚生年金の金額も、定められた保険料率を基に決定され、収入が増えるほど金額も増えます。

厚生年金保険の保険料率はここで見ることができます!

※厚生年金保険料額表|日本年金機構

https://www.nenkin.go.jp/service/kounen/hokenryo/ryogaku/ryogakuhyo/index.html

雇用保険

雇用保険に加入していると、失業時に失業給付金を受け取ることができます。

ちなみに、令和3年度の雇用保険料率は0.3%です。

所得税

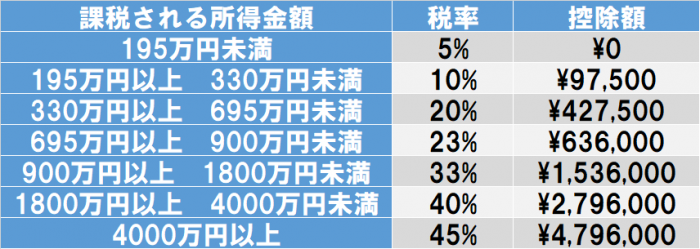

所得税は、従業員が国に納める税金で、総支給額から控除額を引いた金額(図の中では「課税対象額」が該当)を基に徴収される税金です。

税率は「累進課税」であり、金額が大きくなればなるほど、税率も上がる仕組みです。

上の図の「所得金額」は年間の金額を指すので、年間所得が確定しないと課税額が確定しない仕組みです。

なので、会社は毎月従業員の給料から、国税庁の「給与所得の源泉徴収税額表」に基づき所得税相当額を「源泉徴収」しています。

その上で、1年間の所得金額が確定した段階で年末調整を行い、源泉徴収額よりも実際の所得税の金額が少なければ、税金の還付が行われ、源泉徴収額よりも実際の所得税の金額が大きければ追徴となり、一般的には翌年の給与で調整されることとなります。

住民税

住民税は、従業員が住民票のある市町村、都道府県などに納める税金です。

総支給額から控除額を引いた金額を基に徴収される税金です。

税率は約10%です。

前年1月~12月の収入に対して、6月~翌5月の12カ月に分割で徴収されます。

住民税は新卒2年目から支払わなければならないという風に言われるのは、こういった仕組みから来ているんですね。

いかがでしたか?

従業員の方は、あらかじめ税金や社会保険料が天引きされているため、年末調整をすれば確定申告は不要ですが、副業など別の収入がある方、自営業の方は確定申告が必要ですのでご注意ください。

ご自身の未来のお金の問題についてお悩みの方は、ぜひ、アーリークロスにご相談ください!